想要提早退休過Fire財務自由生活要多少錢?三種退休投資方法介紹

FIRE是Financial Independence Retire Early的縮寫,是指財務獨立與提早退休,透過充足的本金來創造被動收入,不需靠正職工作就能支付生活開銷狀態,只要達到這個目標,就可在法定退休年齡前提早退休。本文除了介紹什麼是Fire提早退休方式以外,還會介紹三種達成Fire生活的投資方式。

FIRE退休的關鍵:4%法則

4%法則是假設,我們可以透過投資每年得到4%的報酬率,那麼你退休後的生活本金就可以透過投資、得到4%的被動收入。接著我們得到一個公式:

退休後的生活本金X4%=退休後每年生活費用

因此退休後每年生活費用➗4%=退休後的生活本金。假設每個月所需要的生活費用為36,000元,每年為36,000×12=432,000元,那進入FIRE退休生活所需要的金額就是:

432,000÷4%=10,800,000元。

那你退休前只要存到一千零八十萬就可以進入FIRE退休生活。那每年的生活費用到底需要多少錢才能提早退休,可以參考我們製作的

「50歲退休需要多少錢」與「60歲退休需要多少錢」兩部影片或者是依據自身需求來判斷。

怎麼達到年報酬率4%:楊應超推薦投資美國指數ETF

知名分析師楊應超先生,在他的著作《FIRE財務自由》中提到,只要將投資的金額分成三份:

一份投資美國標普五百強ETF:SPY;

一份投資美國Nasdaq一百強ETF:QQQ;

一份投資美國道瓊工業指數ETF:Dow;

這三個指數過往平均報酬率約7%;保留3%的通貨膨脹,用剩下的4%即可過FIRE退休生活。但有件事情需要注意,指數不是每年都賺錢,如果你是以科技股為主投資,今年Nasdaq指數已經跌下33%,若是今年要過FIRE退休生活,反而得賣本求生活,縱使未來投資報酬率轉正,心中的不安感可能和FIRE退休生活背道而馳。

怎麼達到年報酬率 4%:投資穩定配息基金

以配息的角度來看,加上今年以來美國聯準會陸續調升利率,投資月配息的債券基金也是不錯的選擇,如果可以穩定配息4%以上,縱使本金上下波動,是以永遠不用到本金的角度來看,那反而不影響自己。

不過選擇穩定配息的基金,要注意一件事情,需要選擇低波動的基金,否則基金淨值一路往下,就算有穩定配息率,你能拿到的生活費還是不夠。

舉例來說,一千萬的資金投入、五年後跌到五百萬,就算每年都穩定配息5%,第一年可以得到50萬享受FIRE生活,但是到第五年只能得到25萬,根本不夠退休生活了。

所以要找可以幫助我們過Fire生活的共同基金,有幾個重點要注意:

1.掌握十年走勢的最低淨值,這樣我們可以買在相對低點。

2.找到可以月配息的基金。

3.共同基金屬於穩定型,不會買高風險投資產品。

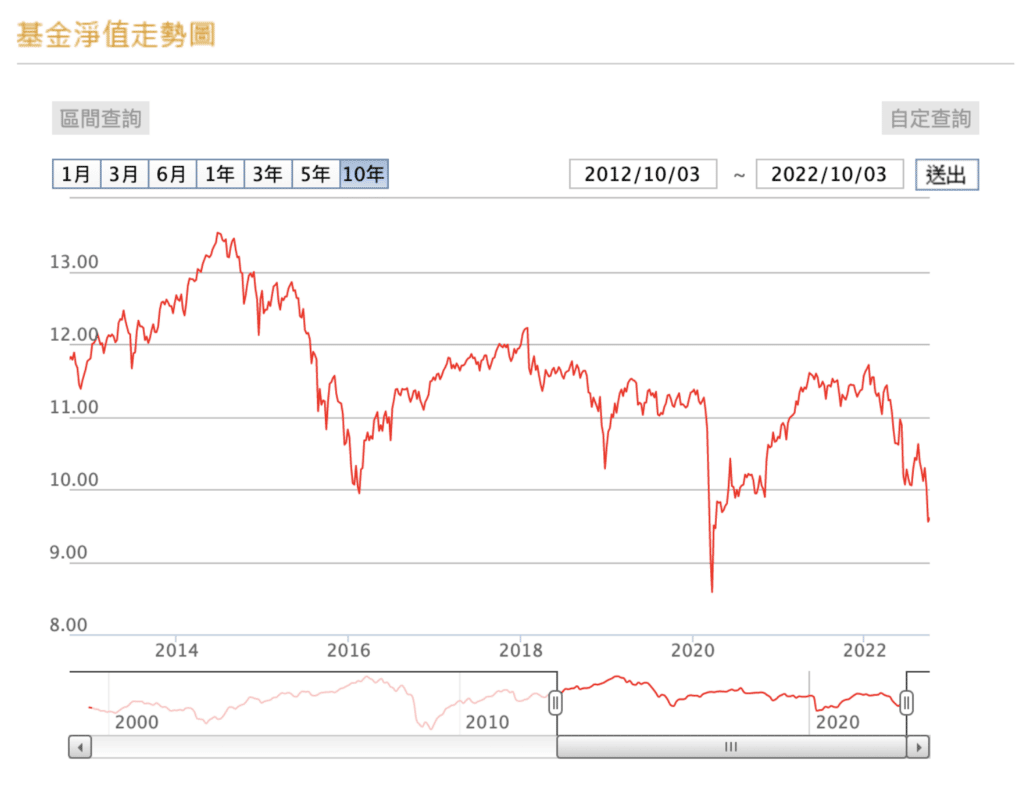

掌握了以上三個重點,就可能避免每月利息愈配愈低的問題,從上述三點來看,我找到了富蘭克林坦伯頓穩定月收益基金。該基金除了2020年的新冠疫情風暴以外,他的十年淨值走勢,都很難跌到淨值9.5元以下,配息率也都有6%以上。當然市面上不是只有這檔基金具有這三項特質,大家也可找找其他類似的基金,在留言區跟我們分享喔!

怎麼達到年報酬率4%:長期美國公司債券ETF

以Vanguard長期公司債券ETF「VCLT」而言,是追蹤彭博10年以上的公司債券指數,涵蓋工業、公共建設、金融公司所發行的美元債券,而且都是存續十年以上,

相對安全穩定。

也是因應美國持續升息的情況,VCLT的配息率已經到4.3%左右,符合FIRE退休的需求,而且VCLT進可攻退可守,如果美國聯準會美金利率持續升息,雖然VCLT的股價會因此下降,但派息率會上升,所以每個月的生活費不會變動;又聯準會未來停止升息甚至降息,VCLT的股價就會上升,用較高的股價x較低的派息率,還是可以得到足以FIRE生活的收入。

唯一的缺點是,如果你現在手上沒有足夠的本金,錯過了現在到明年的時間,VCLT可能就不是適合購買的投資產品,因為這不是可以定期定額的投資產品。希望大家可以透過不同的所得分配法,趕緊存到FIRE生活所需的本金,在存的過程中,也可以仔細找尋適合的投資產品。

2-for-7-psd9-150x150.jpg)