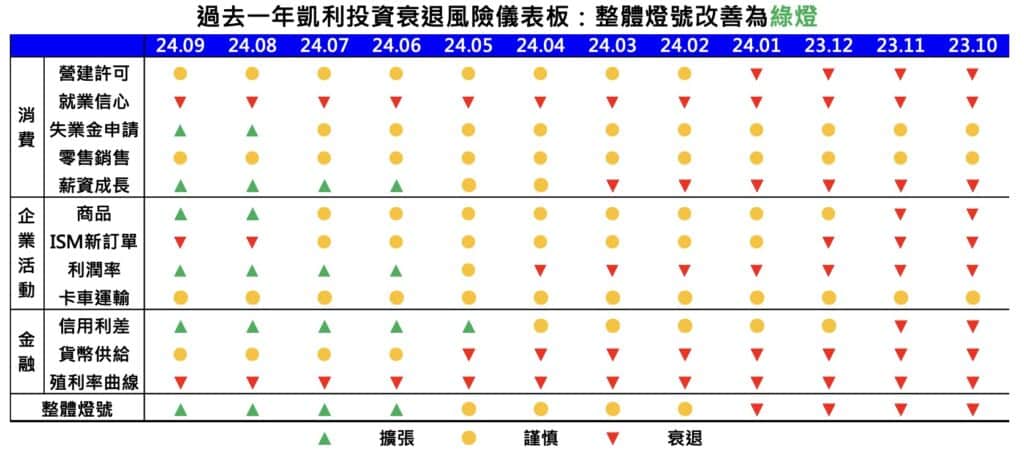

2024年9月美國12個景氣與經濟指標為綠燈,就業統計與ISM製造業指數下滑

美國經濟儀表板追蹤三大類共十二項美國經濟指標,九月數據顯示,失業金申請、薪資成長、商品、利潤率、信用利差維持在「擴張」的綠燈,營建許可、零售銷售、卡車運輸、貨幣供給維持在「謹慎」的黃燈,就業信心、ISM新訂單、殖利率曲線維持在「衰退」的紅燈,整體燈號連四個月亮出「擴張」的綠燈。

富蘭克林證券投顧表示,在美國經濟維持穩健及中國大規模救市政策等利多提振下,非經濟基本面因素引發的震盪應視為長期布局機會,現階段建議以美國平衡型及複合債券型基金為核心,搭配可受惠美國經濟軟著陸的美國非投資等級債券型基金,以及加碼非美貨幣的全球及新興國家當地債券型基金,掌握全球貨幣政策分歧下的債匯市機會。除了AI科技股穩居長線主流之外,看好新興亞洲、氣候變遷/公用事業、價值型股票(金融、能源、原物料)、生技及美國中小型股票後市,建議多元布局掌握輪動契機。

凱利投資衰退風險儀表板:經濟體質、降息、中國刺激幫助實現軟著陸

富蘭克林坦伯頓基金集團旗下凱利投資策略師傑佛瑞.修茲指出,美國經濟實現軟著陸有幾個關鍵:

(1)消費者與企業:過去幾季市場反覆提及「美國超額儲蓄已消耗殆盡」之說法,民眾不得不使用信用卡與積蓄來維持生計,但一些數據反駁了這點,自疫情開始前以來,家庭淨資產飆升了47兆美元,目前家庭債務佔可支配所得比重為97%,過去五年始終保持穩定。美國企業的體質也保持穩健,利潤率持續以健康的速度成長,預告著美國經濟和股市將持續擴張。

(2)聯準會降息:日前就業市場出現一些疲軟跡象,吸引了聯準會的注意,並在9月降息兩碼來回應,歷史經驗顯示,經濟通常在降息開始六個月後回穩。

(3)中國政策轉變:隨中國政府推出大規模刺激措施,將有助提振全球經濟與在中國營運的美國企業表現。

傑佛瑞.修茲另也表示,市場早就嗅到聯準會政策轉變,使得市場輪動在7月中旬展開,過去兩個半月,市場領頭羊也確實與2023年和2024上半年大不相同,目前,投資人更青睞可望從經濟復甦和較低利率中受益的領域,如:價值股而非成長股、小型股而非大型股、等權重配置而非市值配置、史坦普其他493支股票而非科技七雄。我們認為,最近的市場輪動應會在未來幾季持續發揮作用,因經濟加速成長有助持續推動更廣泛的市場參與度。

美國經濟發展可能軟著陸 投資前景對應

富蘭克林坦伯頓穩定月收益基金經理人愛德華‧波克表示,目前美國總體經濟環境健康,股市廣度有所改善且企業獲利成長前景看好,市場不確定性下的震盪與評價面修正,正提供進場布局機會,投資策略在近幾個月來即逐步加碼被低估的優質股票。

富蘭克林高科技基金經理人馬修‧摩伯格表示,我們持續看到電子商務、軟體即服務(SaaS)、社群網路、雲端、醫療技術、電子支付的長期穩定採用,我們也對顛覆性商業、基因突破、智能機器、能源轉型、指數級增長數據等五個即將為經濟做出重大貢獻的領域持樂觀態度。我們將持續投資於長期成長的創新型公司,這些公司可望在未來3年、5年、10年內將實現複合營收、獲利、自由現金流量、可持續的競爭優勢。

美盛銳思美國小型公司機會基金經理人吉姆‧斯托菲爾表示,小型企業往往比大型公司具有更多的營運槓桿,故經濟成長對小型股非常重要,而降息是推動經濟成長重新加速的一個因素,也是推動未來小型股併購活動的關鍵因素,此外,在美國政府的基礎建設資金投入、供應鏈回流趨勢、電網電氣化的需求增加等因素帶動下,特別是在天然氣和AI資料中心相關領域,也為小型股提供了良好的成長機會。

psd-3-150x150.jpg)