AI將顛覆世界or面臨泡沫化?科技七雄真的穩如泰山嗎?投資AI科技股該如何進場呢?

毫無疑問,「AI人工智慧」肯定是當今科技界最夯的名詞,從去年AI元年開始,到現在不過一年光景,AI應用已無所不在,究竟AI接下來發展會如何呢?若是以投資的角度來看,只要選AI有關就穩賺不賠嗎,進場還需要考量哪些呢?

AI人工智慧預計發展與可能面臨的風險

當今AI技術百花齊放,各式各樣應用在日常生活中隨處可見,例如掃瞄臉部解鎖手機、線上串流推薦影片、銀行審核貸款申請…等,這些我們享受科技所帶來的便利,其實都是AI人工智慧的延伸。相較於去年AI元年初試啼聲,今年各式AI應用更加成熟,甚至已能應用在翻譯、寫code、文件摘要…等專業項目,用來提升我們的工作效率,且接下來可以確定的是,今年AI應用將迎來大爆發,為各領域帶來更多元的發展。

(圖片來源:freepik)

例如應用在動畫產業,繪圖師可利用AI快速生成構圖和影片;或是店家利用AI分析數據,進而瞭解客戶消費形態,進而提供推薦方案。

至於在生技製藥領域,AI能提升藥物發現的效率、進而降低臨床試驗失敗機率;甚至AI也能應用在天氣預報,AI能在數秒處理更多變數與程式,不只高效且能更精準預測極端天氣事件。

此外,能源領域也有相關AI應用,過去核融合反應極度不穩定,成了開發核融合一大瓶頸,不過近日美國科學家開發一款AI模型,能提前300毫秒預測可能使核融合反應中斷的電漿撕裂,讓科學家有足夠時間進行干預,延長核融合反應時間,讓核融合朝足以成為商業運轉的發電方式前進一大步。

▲儘管AI無所不能,但應用過程也存在風險,例如演算法偏誤可能導致對某群體造成系統性不利的結果,另外還有濫用Deepfake技術,衍生出的倫理問題。(圖片來源:freepik)

簡單來說,任何產業只要有AI加持,都有機會成為熱門話題、甚至是未來趨勢。然而AI也不是萬靈丹,應用過程也可能存在風險,例如最常見的演算法偏誤問題,若對某群體判斷或預測的準確率產生誤差,可能導致對此群體造成系統性不利的結果,雖然聽起來抽象,但所造成的影響確實存在。

另外,若AI技術偏離原先使用目的,也可能衍生出道德倫理問題。最有名的案例,就是前幾年國內Youtuber小玉濫用Deepfake技術變造名人的臉,製作成色情影像販售牟利炒得沸沸湯湯,最近更傳出有詐騙集團故技重施,將變臉技術應用在社群平台視訊聊天,假扮成親朋好友騙取錢財,就算用戶檢舉後下架也很難完全根治,讓人感到防不勝防。

AI五新星將取代美股七巨頭成為投資標的?

即便AI發展過程存在風險,毫無疑問依舊是未來熱門趨勢,因此最近傳出「美股七巨頭將被AI五新星取代」一說。Meta、蘋果、亞馬遜、Alphabet、微軟、輝達、特斯拉這7檔科技股,去年表現大幅超過S&P500指數、甚至權重占了將近3成,但反之市場也開始質疑,這會不會讓美股漲勢過度集中在這些科技巨頭,加上近期Nvidia、AMD、博通、台積電、微軟AI五新星表現更為強勢,以讓人納悶:今年美股七巨頭漲勢能否延續呢?

▲華爾街投行預估,美股七巨頭營收複合年增長率(CAGR),有機會在2026年達到12%,遠高於其餘493支股票的3%,營收成長將是繼續推升美股七巨頭的關鍵。(圖片來源:富蘭克林提供)

從財報基本面看,美股七巨頭的上漲是有所本的,根據投資機構Yardeni資料顯示,美股七巨頭利潤率從2023年初的約18%,上升至目前的接近23%;但是在同一時間,S&P500其他493隻成分股的利潤率,卻從12%略微下滑至11.5%。此外,華爾街投行也預估,美股七巨頭營收複合年增長率(CAGR),有機會在2026年達到12%,遠高於其餘493支股票的3%,所以營收成長將是繼續推升美股七巨頭的主因。

其實這現象不難理解,在現今科技股「大者恆大」、現實面贏家通吃的情況下,可預期美股七巨頭未來將繼續秀肌肉展現科技實力,雖然目前有市場過度集中的疑慮,但本文一開始有提到,2024年是AI逐漸進入應用的關鍵年,會有愈來愈多企業花大錢投資AI;至於一些規模較小的科技股,具有與美股七巨頭類似的基本面,它們的發展將能幫助舒緩市場過度集中的問題,也提供投資人另一種選擇。

▲富蘭克林研究部-何哲睿資深襄理認為,若能將AI技術應用到產品或服務、並將其市場化的公司,將得到巨大的成長機會,AI五新星不一定會取代美股七巨頭,更大的可能是與美股七巨頭同步發展。

由於執行AI運算需要大量晶片,AI運算本身建構於各種雲端服務平台、更高規格的AI PC或伺服器之上,因此設計AI晶片的晶片商、開發AI軟體的軟體商、為AI架構雲端平台的平台商、製造伺服器或AI PC的供應商、製作執行AI運算晶片的製造商都將是受惠者,那些能將AI技術成功應用到產品或服務、並將其市場化的公司,將得到巨大的成長機會。

以AI五新星為例,AMD設計最先進的GPU繪圖晶片、博通以多種方式開發AI新技術、台積電生產全球超過半數的晶片,Nvidia不斷提供更高效強大的AI解決方案;微軟更不用說了,最近市值一舉超越蘋果搶下全球寶座。簡單來講,AI五新星不一定會取代美股七巨頭,更大的可能是與美股七巨頭同步發展。

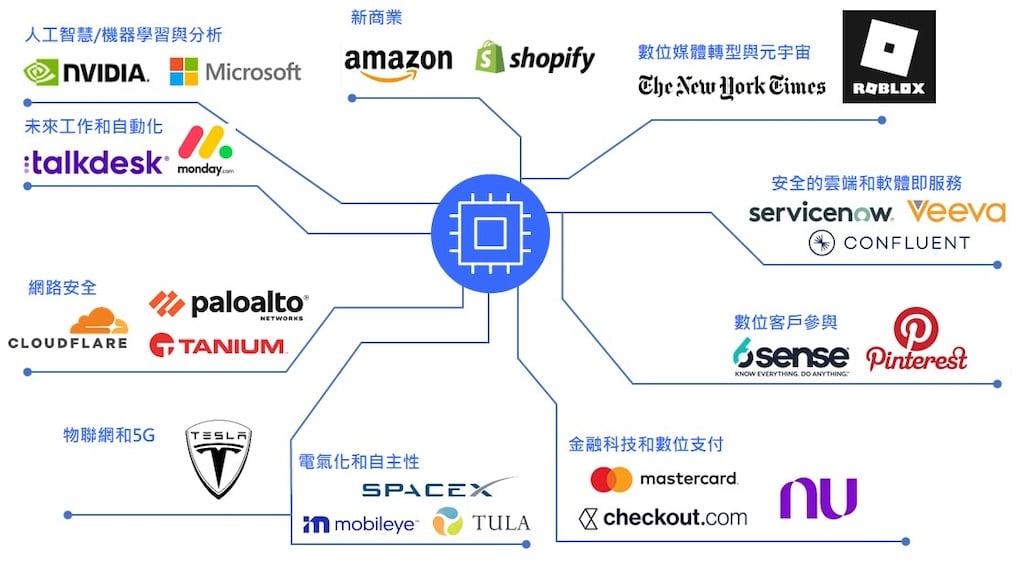

退休理財第一站推薦數位轉型主題基金

2024年元月,美國AI類股表現持續搶眼,其中Nvidia股價上漲達24.24%、總市值已高達1.56兆美元,看樣子AI將領航未來10年科技股趨勢。不過對一般人來說,如果對投資AI躍躍欲試,該從軟體或硬體產業切入、這麼多個股該如何選擇呢?如果真的毫無頭緒,富蘭克林坦伯頓科技基金是不錯考量。富蘭克林坦伯頓科技基金聚焦在AI、雲端運算、新商業、數位媒體轉型、數位客戶參與、金融科技、電氣化、物聯網、網路安全、未來工作…等十大「數位轉型」主題,主要持股包括前面不斷提及的Nvidia、微軟,還有Apple、亞馬遜、萬事達卡…等知名企業。

▲AI將領航未來10年科技股趨勢,如果對投資AI躍躍欲試,聚焦十大投資主題代表性持股的富蘭克林坦伯頓科技基金是不錯選擇。(圖片來源:富蘭克林)

投資富蘭克林坦伯頓科技基金,與投資單一股票最大差異在於,由於技術進步不會只出現在科技領域,還可能發生在電子商務、金融科技、網路安全…等各領域,但投資人不太可能對所有領域都研究得十分透徹,如果只押在單一產品,萬一投資失敗,可能面臨巨大的虧損,因此反而可藉由投資富蘭克林坦伯頓科技基金,同時參與各領域的發展,達到分散風險的效果,同時避免承擔單一個股下跌的風險。

▲富蘭克林坦伯頓科技基金聚焦在十大「數位轉型」主題,主要持股包括Nvidia、微軟,還有Apple、亞馬遜、萬事達卡…等熱門企業。

值得一提的是,由於富蘭克林坦伯頓科技基金團隊坐落在科技重鎮「矽谷」,能在數分鐘內抵達Apple、Meta、甲骨文、特斯拉…等科技巨頭,創投業者和許多未上市公司的總部,幫助團隊及早接觸具顛覆性產品或商業模式的公司,且持有約5%未上市公司股票,像是特斯拉執行長馬斯克所成立的太空公司SpaceX、《要塞英雄》遊戲開發商Epic games、數位客服公司TalkDesk…等企業,占盡地緣優勢掌握投資先機。

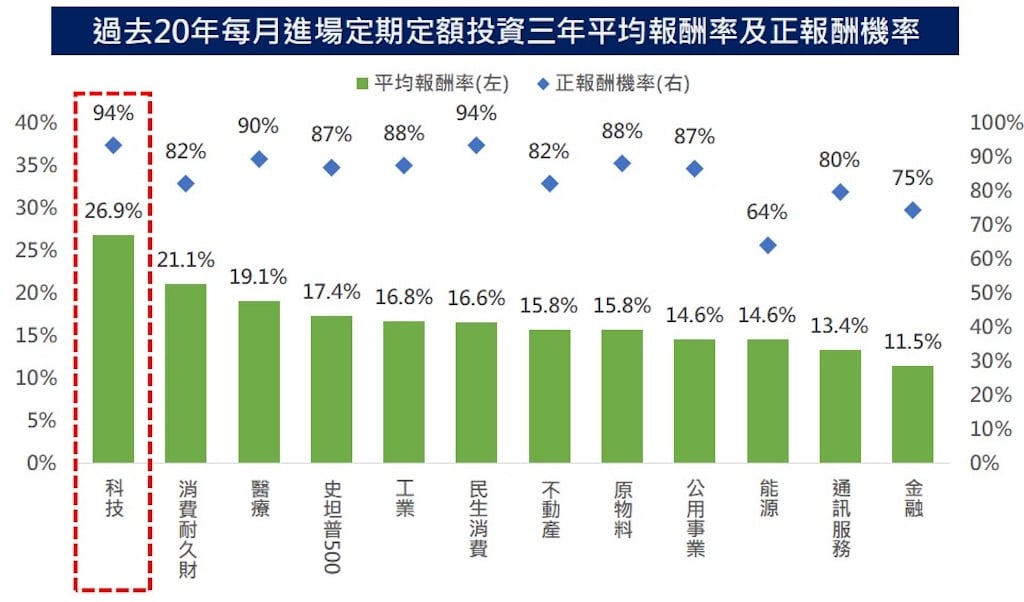

▲以定期定額投資三年科技股計算,平均可達到27%報酬率,正報酬機率達到94%,只要按部就班穩定投資,長期下就能共享科技股的多頭行情。

@圖:7,圖片來源:富蘭克林提供

「定期定額」為投資科技股最推薦的方式,根據理柏資訊(Lipper)資料顯示,在S&P500指數11大類中,以定期定額投資三年科技股的報酬率最佳,平均可達到約27%,正報酬機率達到94%,無論是屆臨退休想有效累積退休基金,或是年輕人想為自己的未來規劃一筆資產,只要按部就班穩定投資,表示投資人不用管市場漲跌,長期下就能共享科技股的多頭行情。

進一步瞭解富蘭克林坦伯頓科技基金