最近的一次(2024/1/31)美國聯準會會議決定不改變目前的利率,維持在5.25%到5.5%之間。這已經是四次選擇不再進一步提高利率。

聯準會提到經濟增長已經從較快的速度開始放慢,而且過去一年的通貨膨脹也有所減少,市場評估判斷預計在2024年聯準會很可能會啟動降息。美國經濟看起來會平穩地減速,不會突然下滑,這也是市場所希望的軟著陸。不論對股票市場還是債市來說,這都是好消息。

投資人如何能在降息循環中發掘投資機會呢?

那麼投資者應該怎麼在這種升息和降息的循環中找到投資機會呢?從歷史來看,當聯準會停止升息後,債市通常會表現得很好。國際貨幣基金組織預計美國的經濟成長和通膨率在2024年都會降低。在這種經濟和通膨都減少的年份,高評級的債券表現通常都比其他情況要好。

投顧機構富蘭克林證券投顧認為,由於聯準會很可能停止升息並開始降息,2024年將是投資債市的好時機。從1995年到2018年四次升息經驗來看,當聯準會停止升息之後,高評級債券的回報率很不錯。

聯準會最後一次升息前後,主要股債市場表現

▲資料來源:理柏資訊,取過去四次聯準會最後一次升息前後市場表現平均值,取史坦普500指數及彭博債券指數,美國平衡策略取50%史坦普500指數+50%彭博美國複合債指數,過去四次聯準會最後一次升息時點為1995/2/1、2000/5/16、2006/6/29及2018/12/19。<以上試算結果並非代表特定基金之投資成果,亦不代表對特定基金之買賣建議。基金不同於指數,可能會有中途清算或合併等情形。投資人無法直接投資指數>

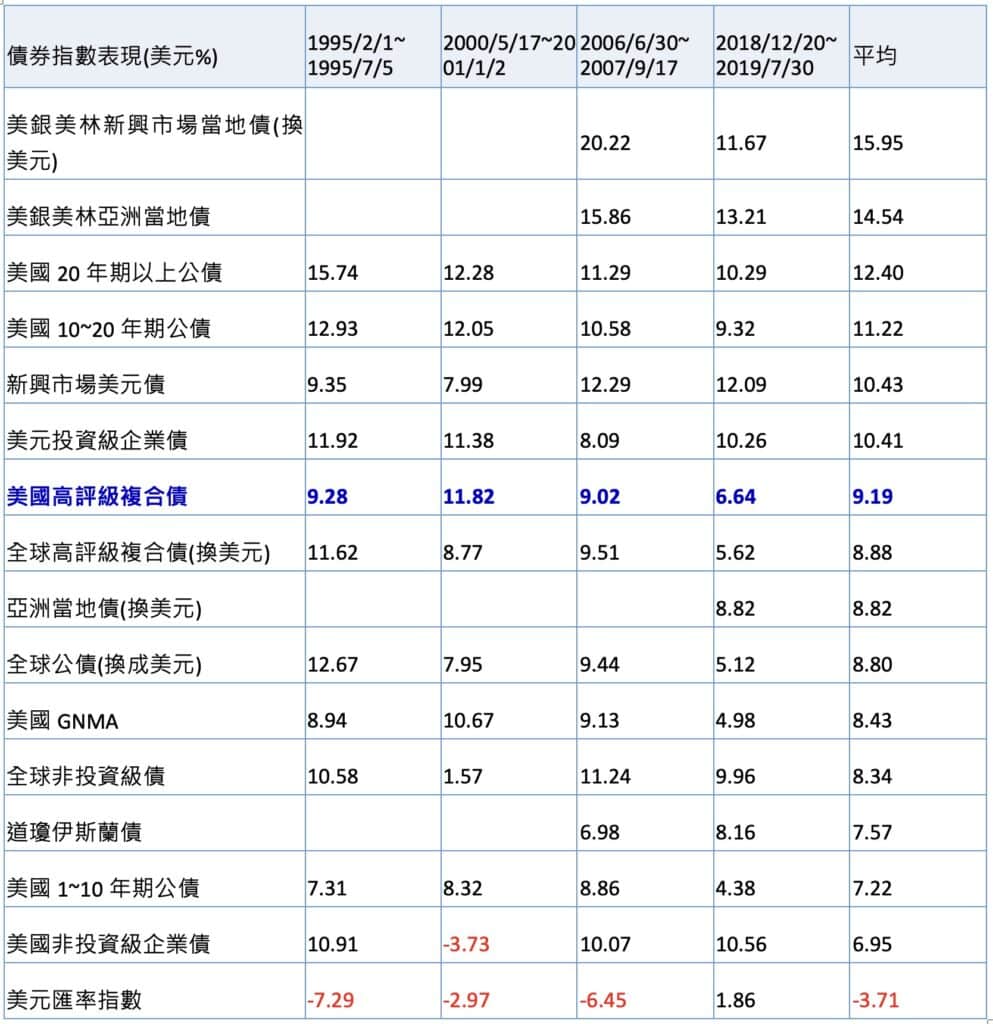

聯準會過去四次停止升息期間之主要債市表現:新興債、美國公債漲勢突出

▲資料來源:理柏資訊,若無標示者為彭博債券指數。<以上試算結果並非代表特定基金之投資成果,亦不代表對特定基金之買賣建議。基金不同於指數,可能會有中途清算或合併等情形。投資人無法直接投資指數>

大環境目前對債市有利

國際貨幣基金2023年10月預期美國2024年經濟成長率將由預估的2.1%降到1.5%;通膨率由4.1%降至2.8%。根據歷史經驗,景氣與通膨雙降年度,高評級複合債平均表現優於其他情境。

富蘭克林坦伯頓的經理人固定收益團隊投資長桑娜.德賽表示認為,如果聯準會的利率最終降到接近3%,美國的十年期公債利率將至少是4%。儘管財政部可能因為預算赤字而增發債券,這可能會讓長期的利率有上升的風險,但他們仍然看好中期高品質債券的表現。

在降息周期開始之前,投資者應該選擇一些特定的債券基金。這些基金會投資於各種不同的債券,並且會根據市場情況調整投資組合,以提供穩定的回報並降低經濟下行風險。

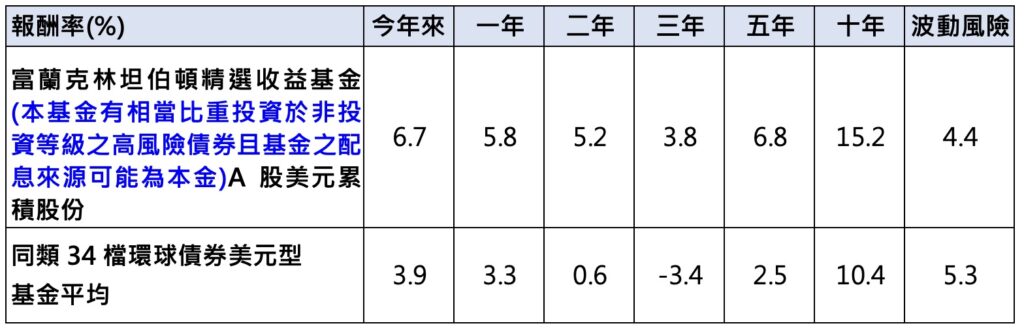

過去四次聯準會升息終止進場之債市平均表現

▲資料來源:理柏資訊,以彭博債券指數為例,四次最後一次升息日各為1995/2/1、2000/5/16、2006/6/29、2018/12/19。波動風險為升息日進場三年的月報酬率標準差年化值,再取四次時期的平均。投資人因不同時間進場,將有不同之投資績效,過去之績效亦不代表未來績效之保證。

以2023年12月來看,美國十年期公債殖利率目前落在4%左右,符合Fire法則的利率,且當真正將降息發生的時候,債券的價格將會上漲,有機會取得資本利得。因此推薦中天期存續期間的富坦精選收益複合債券基金,基金持債包含美國公債、投資級債、非投資級債與新興市場債等持債比例並靈活調整基金的存續期間,掌握各類債券殖利率墊高的收益機會並管控景氣下行風險。

更多了解富坦精選收益複合債券基金

▲資料來源:理柏台幣計價至2023/11/30,波動風險為過去三年台幣月報酬率的年化標準差。基金過去績效不代表未來績效之保證。

▲「升降息對債券價格影響與收益機會」

(Visited 712 times, 1 visits today)