全球經濟在過去幾年歷經疫情、疫後強勁復甦與快速升息的上沖下洗,所幸在通膨逐漸緩解下,今年終於可望轉向降息,各界也樂觀期待美國經濟可望實現軟著陸,若你正在計畫退休,不妨可以開始著手投資佈局。退休投資要怎麼做,不妨從「穩定現金流」、「低波動」、「彈性資產配置」3大條件考慮。

缺工逐漸緩解、2024經濟有望軟著陸、美國大選年多有行情可期

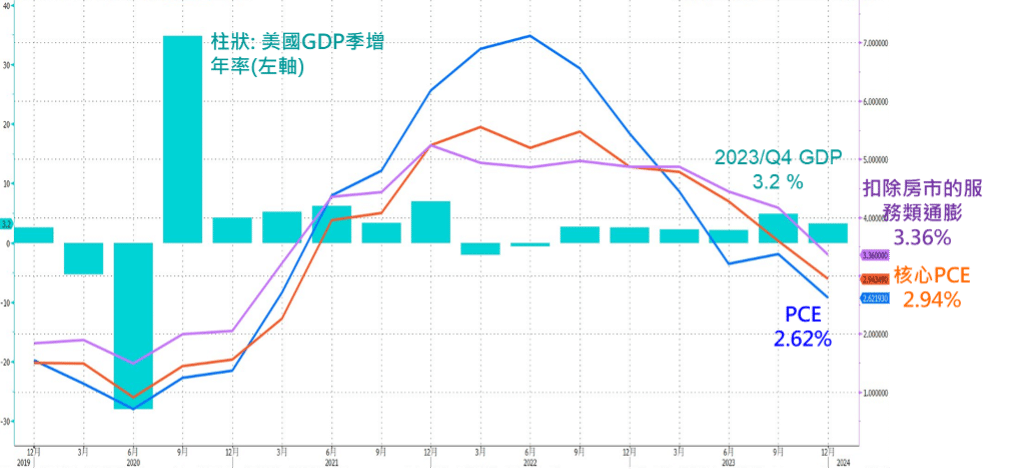

通膨降溫,使美國經濟可望實現軟著陸,根據今年一月國際貨幣基金會(IMF)最新報告,上調了2024年全球經濟成長預估至3.1%,其中美國獲大幅上調0.6個百分點至2.1%,儘管經歷1990年代以來最鷹派的升息循環,美國經濟仍舊維持強韌,數字會說話,美國第四季GDP竟意外成長3.2%,比聯準會與許多國際機構的預估還高,全年度成長也來到2.5%。

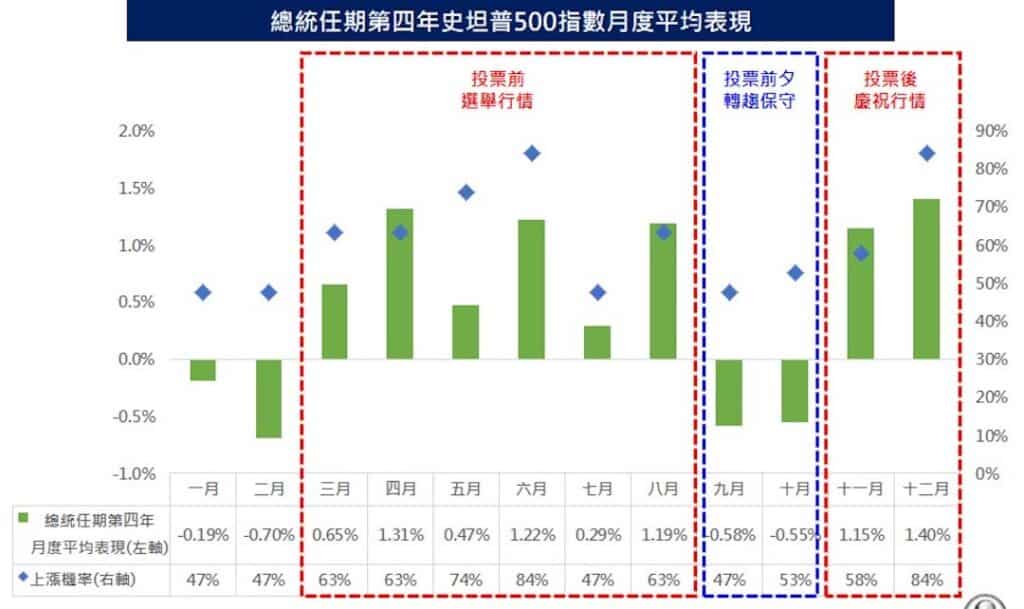

而今年正值全球選舉年,許多人擔心政策急轉彎、資源被瓜分…等多項因素影響經濟面。不過有一項數據佐證,過去每逢大選年,無論是投票前的選舉行情、或是投票後的慶祝行情,美股都能繳出優異的成績單,前者甚至可拉長近半年之久,可見得無論是誰勝出,選民對美國經濟展望都是有信心的。

▲美國第四季GDP意外成長3.2%,比聯準會和世界銀行預估還高,全年度成長也來到2.5%,各界看好今年有望實現經濟軟著陸(圖片來源:富蘭克林)。

日前美國也公佈12月幾項重要的經濟指標,包含ISM製造業指數正在止跌回升;此外,美國勞工部去年11月數據顯示,當時美國職位空缺數約為879萬,該數字也創下自2021年4月以來最低水準,推測與COVID-19影響逐漸衰退、勞動力參與率上升、供應鏈瓶頸逐漸緩解…等原因有關,美國職位空缺數逐漸降低,代表勞動市場的供需正慢慢回歸正常,種種因素一再證明,美國經濟正從疫情中復甦,也大幅提升經濟軟著陸的可能性。

▲過去每逢大選年,美股都繳出優異的成績單,可見得無論是誰勝出,選民對美國經濟展望都是有信心的(圖片來源:富蘭克林)。

那麼從投資者角度來看,該如何判斷有機會成長的產業呢?根據Factset(1/26)調查,雖然預期去年第四季美股企業獲利萎縮1.4%,但也樂觀預估2024全年將成長11.6%,由於全球人口老齡化、各種醫療需求仍高,尤其醫療科技產業,中長期獲利成長動能持續樂觀看待,預估將呈現雙位數成長、且有望優於史坦普500指數。不過,考量到經濟成長趨緩,加上選舉、地緣政治仍存在風險,投資人應首重穩健配發股利與具評價面優勢的標的。

全球人口老齡化、各種醫療需求仍高,其中醫療科技產業,中長期獲利成長動能持續樂觀看待,預估將呈現雙位數成長、且有望超越史坦普500指數(圖片來源:freepik)。。

雖然過去從沒發生過疫情大爆發、烏俄戰爭開打…等撼動全球經濟的事件相繼發生,但我們還是能借鑑歷史經驗。根據過去數據顯示,升息後往往會將全球經濟帶往較疲軟的情況,統計2000年以來的三次升息循環(不包含本次),若在停止升息後進場投資一年,高股利股平均報酬率高達23%、價值股將近20%,相較於大盤只有13%、成長股則是7.5%,驗證停止升息後進場投資一年高股利股表現佳,高股利股與價值股後續上檔空間可期。

退休族規畫首重3要件:穩定現金流、低波動、彈性資產配置!

如果你計劃今年退休,在投資佈局規劃上,有哪些要特別留意呢?退休投資首重「穩定現金流」、「低波動」、「彈性資產配置」3要件,其中又以「穩定現金流」最重要,退休後投資,建議側重有固定息收的債券資產,股票則鎖定股利率高的產業,以支撐現金流的穩定度。再來是「低波動」,以債券資產而言,高品質債券的波動度,明顯低於低評級的非投資級債券;以投資股票來說,高股利股波動度明顯低於大盤與成長股。

最後是「彈性資產配置」,由於退休生活動輒長達數十年,仍將經歷景氣循環波動,因此更需要彈性資產配置策略,以因應瞬息萬變的市場變化。

▲富蘭克林證券投顧協理翁郁玲認為,退休投資佈局規劃上,首重「穩定現金流」、「低波動」、「彈性資產配置」3要件,其中又以「穩定現金流」最重要。

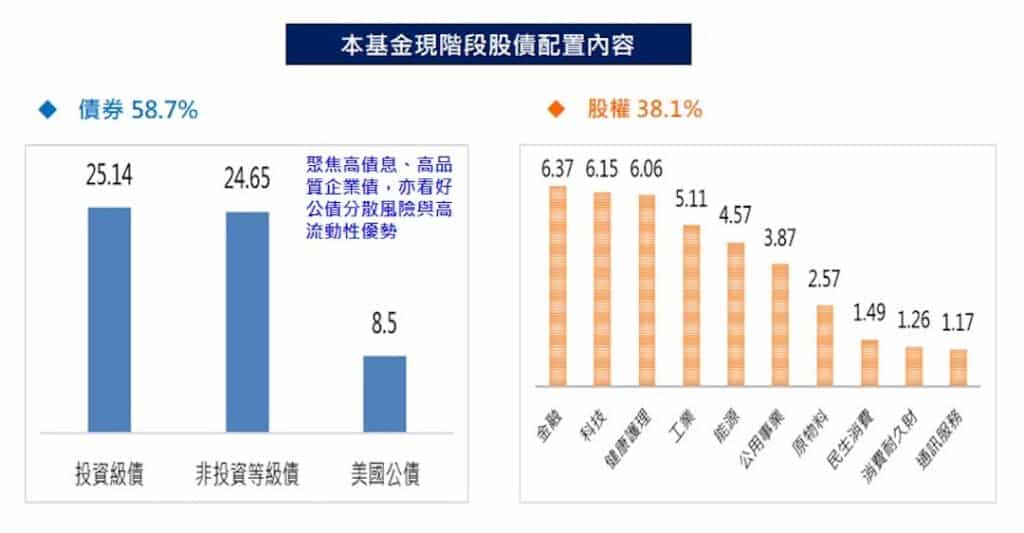

以「富蘭克林坦伯頓穩定月收益基金」來說,就是一檔符合「穩定現金流」、「低波動」、「彈性資產配置」3大條件,適合退休族投資規劃的基金。「富蘭克林坦伯頓穩定月收益基金」出自於擁有60年豐富經驗的投資組合經理團隊,該基金於各種資產類別、產業廣泛分散投資、降低相關性與波動,同時緊盯市場脈動、保持彈性靈活調整配置,希望能運用多元工具與投資策略,創造穩定與持續性的收益。

▲「富蘭克林坦伯頓穩定月收益基金」強調彈性靈活的資產配置,希望運用多元工具與投資策略,創造穩定與持續性的收益(圖片來源:富蘭克林)。

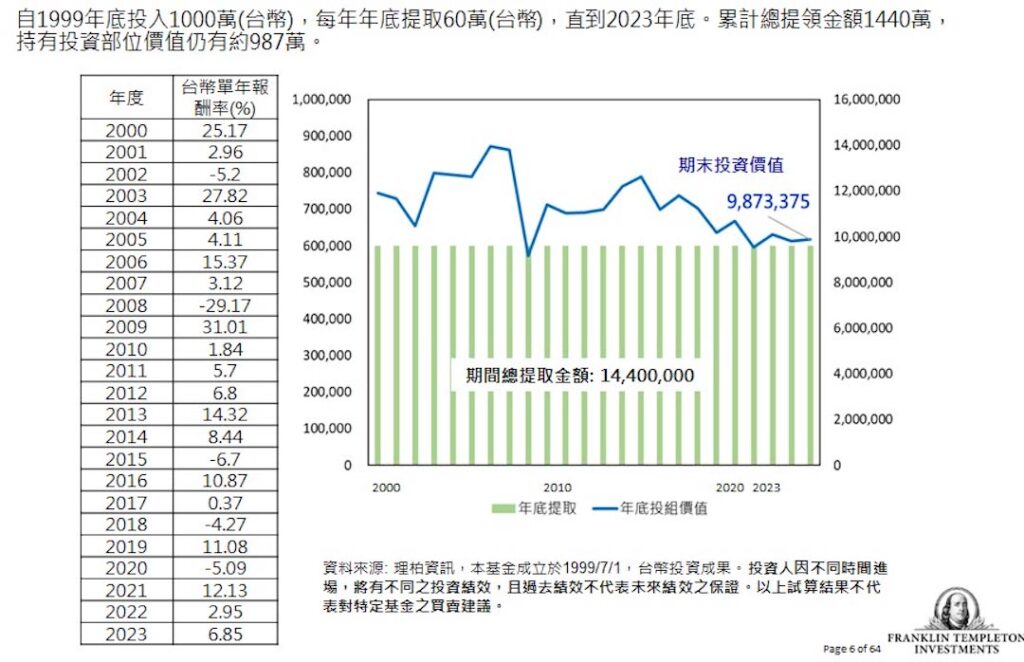

「富蘭克林坦伯頓穩定月收益基金」過去便創下不錯績效,以過去經驗為例,如果1999年決定退休,在年底投入1,000萬台幣,往後每年年底提取60萬台幣,直到2023年年底,累計總提領金額為1,440萬,且持有投資部位價值仍有約987萬,已經是當初投入1,000萬台幣的2.43倍。

而善用時間複利效果長期累積,也對退休金第一桶金的累積很有幫助,若是從2000/1起每月1日投入1萬台幣,直到2023年底,總投資金額為288萬,但此時累計總投資價值已達5,088,793台幣。

▲「富蘭克林坦伯頓穩定月收益基金」過去便創下不錯績效,以1999年底投入1,000萬為例,直到2023年年底,累計提領金額與投資部位總價值為2,427萬,已是當初投入1,000萬的2.43倍(圖片來源:富蘭克林)。

退休金投資無論累積或提領階段都很重要,「富蘭克林坦伯頓穩定月收益基金」「彈性靈活」的投資策略與「持續提領、持續投資」的長期投資成效,適合退休族追求穩定收益的目標。

翁郁玲個人檔案

現任:富蘭克林證券投顧協理

學歷:政大經濟學系暨經濟研究所碩士

專長:具備證券分析師證照,有將近20年金融投資市場經驗

(Visited 397 times, 1 visits today)

-1024x920.jpg)

領月退休金者.jpg)

psd-1-800x445.jpg)

psd-2-150x150.jpg)

psd-3-150x150.jpg)

psd-2-150x150.jpg)

Pingback: 2023年公務人員退休可領多少錢?幾歲退休才能領退休金?公務員退休金試算

Pingback: 警察幾歲可以領退休月退金?警察危勞職務介紹,自願退休、屆齡退休、命令退休差別?